Если вы оплатили дорогостоящую медицинскую процедуру или полный курс лечения, имеется возможность снизить свои налоговые обязательства путем оформления вычетов в налоговых декларациях. В России налогоплательщику представляется право на возврат части средств, израсходованных на оплату лечения за счет соответствующих налоговых вычетов. Порядок оформления таких вычетов может показаться сложным, но при правильном подходе и соблюдении всех процедур, вы сможете существенно сократить свои налоговые выплаты. Статья разъяснит, как оформляются налоговые вычеты, какие документы потребуются и какие шаги необходимо предпринять для уверенного и законного получения возврата ндфл.

Что Такое Налоговый Вычет за Медицинские Услуги?

Налоговые вычеты предоставляются налогоплательщикам, которые оплатили лечение себе, своему супругу(ге) и близким родственникам. Возврату налога подлежат суммы, потраченные на дорогостоящее лечение, проведенное в медицинских организациях, имеющих соответствующие лицензии. Помимо этого, лечение должно быть включено в перечень дорогостоящих медицинских услуг, утвержденный Правительством РФ. Информация о перечнях доступна на сайте ФНС.

Условия Получения Налогового Вычета за Лечение

Для того чтобы оформит возврат по налоговым вычетам, необходимо соответствовать определенным условиям. Ваше лечение должно быть проведено в учреждении с действующей медицинской лицензией, вы должны иметь официальный доход, с которого удерживается НДФЛ, а расходы должны быть подтверждены соответствующими справками и документами.

Для оформления вычета потребуются следующие документы:

- Налоговая декларация 3-НДФЛ.

- Справки о доходах физического лица 2-НДФЛ.

- Документы, подтверждающие факт оплаты медицинских услуг (чеки, квитанции).

- Справки от медицинского учреждения о проведенном дорогостоящем лечении.

Пошаговая Инструкция по Оформлению Вычета

Подготовка Необходимых Документов

Перед тем как заполнять налоговую декларацию, необходимо собрать все требуемые бумаги. Сперва удостоверьтесь, что медицинское учреждение, в котором вы или ваши близкие получали лечение, имеет право на выдачу справок для налогового вычета. Получение нужной документации упрощается, если организация работает в тесном контакте с налоговыми инспекциях и быстро реагирует на запросы пациентов.

Подача Декларации о Доходах

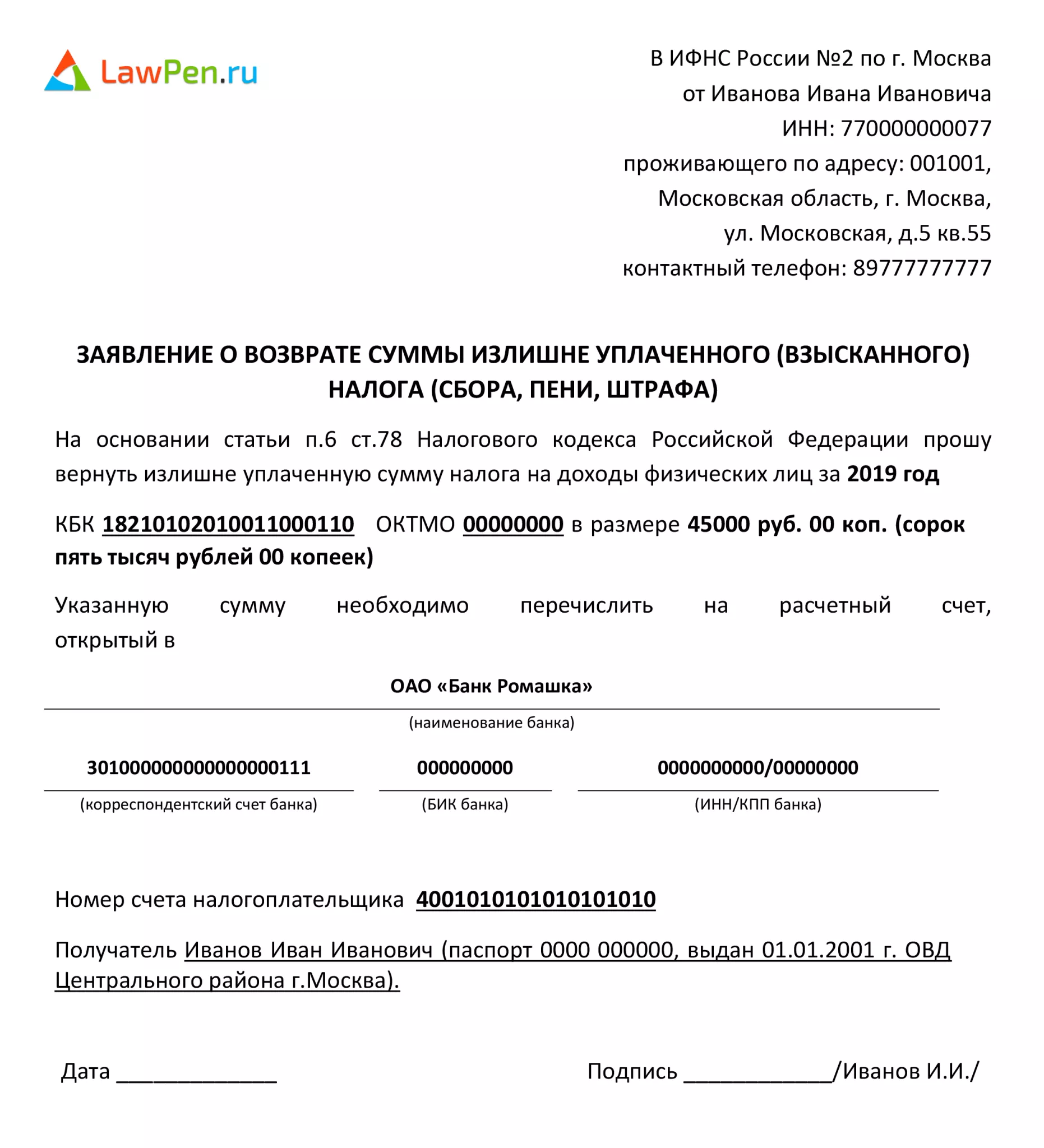

Когда все документы подготовлены, следующий шаг – это заполнение и подача декларации 3-ндфл в налоговую инспекцию. Налогоплательщик может воспользоваться электронными сервисами на сайте ФНС для заполнения декларации онлайн или подать декларацию лично в налоговой инспекции по месту жительства. Не забудьте отправить работодателю уведомление о том, что вы оформляете вычет.

Рассмотрение Заявления и Возврат Налогов

После того как вы подали все необходимые бумаги, налоговая служба рассматривает ваши документы и принимает решение о предоставлении налогового вычета. Рассмотрение может занять некоторое время, но по закону не должно превышать математически установленные сроки. При положительном решении сумма возврата будет перечислена на ваш банковский счет.

Примерные сроки возврата налогов представлены в таблице ниже:

| Этап процедуры | Срок, дни |

|---|---|

| Рассмотрение документов налоговой инспекцией | 3-4 месяца |

| Перевод средств на счет налогоплательщика | 1-2 месяца после принятия решения |

Особые Случаи Получения Вычета

В Российской Федерации предусмотрены особые случаи получения медицинского налогового вычета, которые позволяют налогоплательщикам уменьшить налогооблагаемую базу по налогу на доходы физических лиц. К таким случаям относятся:

- Лечение серьезных заболеваний: Вычет предоставляется за расходы на лечение заболеваний, включенных в перечень тяжелых и (или) редких заболеваний, утвержденный Правительством РФ.

- Приобретение лекарственных средств: Налоговый вычет предусмотрен за расходы на приобретение лекарств по рецепту врача, также включенных в специальный перечень.

- Медицинские услуги, оказанные за рубежом: Вычет может быть предоставлен за медицинские услуги, полученные налогоплательщиком за пределами Российской Федерации, при условии подтверждения их качества и необходимости.

- Пластическая хирургия: Вычет разрешен в случаях, когда пластическая хирургия была проведена по медицинским показаниям, включая восстановление после травм и операций.

- Дорогостоящее лечение: Отдельный порядок предусмотрен для получения вычета на дорогостоящее лечение, требующее значительных финансовых затрат, в том числе на операции и терапию, не проводимые в рамках обязательного медицинского страхования.

Риски и Ошибки при Оформлении Налогового Вычета

В процессе оформления вычетов важно быть внимательным и аккуратно заполнять все документы. Распространенные ошибки могут привести к задержке или отказу в предоставлении вами желаемых вычетов. Ознакомление с перечнем медицинских услуг и условиями их предоставления поможет избежать многих ошибок.

Список наиболее частых ошибок:

- Неправильное заполнение декларации 3-НДФЛ.

- Неполный пакет документов, включая справки и квитанции об оплате.

- Отсутствие подтверждения о соответствии услуг перечням дорогостоящих лечений.

Заключение: Заключительные Мысли о Налоговом Вычете за Дорогостоящее Лечение

Оформление налогового вычета за дорогостоящее лечение — это ваше право как налогоплательщика. Следуя инструкциям и рекомендациям, можно значительно сэкономить собственные средства и повысить доступность медицинской помощи. Главное помнить о важности документального подтверждения всех расходов и вести все дела в строгом соответствии с действующим законодательством.

Часто Задаваемые Вопросы

Вопрос: Какие лимиты существуют на сумму налогового вычета за дорогостоящее лечение?

Ответ: Налоговый вычет предоставляется в размере фактически произведенных расходов, но не более установленного лимита в соответствии с налоговым законодательством РФ.

Вопрос: Можно ли получить налоговый вычет за лечение родственника?

Ответ: Да, при условии, что вы документально подтвердили свои расходы на лечение близкого родственника и указали эти расходы в своей налоговой декларации.

Вопрос: Нужно ли быть официально трудоустроенным для получения вычета?

Ответ: Да, налоговый вычет предоставляется налогоплательщикам, имеющим официальный доход, с которого уплачиваются налоги.

Вопрос: Можно ли получить налоговый вычет за прошлые годы?

Ответ: Вы можете оформить налоговый вычет за предыдущие налоговые периоды, но не более чем за три последних оконченных года.

Вопрос: Как быстро происходит возврат налога после подачи всех документов?

Ответ: Сроки возврата налога могут варьироваться, но по закону налоговая служба обязана произвести возврат в течение нескольких месяцев после подачи заявления.